茶叶消费发展情况与特点

茶叶生产稳定发展,充足优质供给持续为消费市场的扩增与创新提供有力支撑。据我会数据,2020年全国干毛茶产量达到298.6万吨,总产值2626.58亿元;六大茶类中白茶、黄茶保持高速增长,红茶大幅增长为第二大茶类。行业绿色生态发展意识不断增强,茶园结构持续优化,茶叶绿色安全稳定向好,产品品质普遍提高。

1. 茶叶消费复苏步伐加快,均价微降市场更趋理性

2020年初受疫情爆发影响,茶叶产品流通严重受阻,线下销售直线下滑;进入三季度以来,随着社会复工、复产、复市全面推进,市场逐步加快复苏。据我会统计,全年茶叶国内销售量达220.16万吨,比增17.61万吨,增幅为8.69%;销售总额为2888.84亿元,比增149.34亿元,增幅5.45%。步入2021年,各主产区茶叶交易市场正常开市,茶叶消费加快复苏、潜力释放,各品类春茶销售形势明显好于去年。由春茶销售形势预估,2021年茶叶销售前景保持看好,全国茶叶内销总量预计将突破230万吨,内销总额有望跃升至3000亿元人民币。

图2 2011-2021年中国茶叶内销总量

(单位:万吨,数据来源:中国茶叶流通协会)

2020年,中国茶叶内销均价为131.21元/公斤,比减4.03元/公斤,减幅2.98%。2018年开始,茶叶内销均价开始缓慢下降,并于2020年逐步回降至2017年的水平。疫情促使更多的消费者回归理性,在消费市场呈现“向下趋省、向上趋好”的趋势,影响渗透到茶叶市场,更加直观的展现在内销均价上。

图3 2011-2021年中国茶叶内销总额及均价

(单位:亿元、元/千克,数据来源:中国茶叶流通协会)

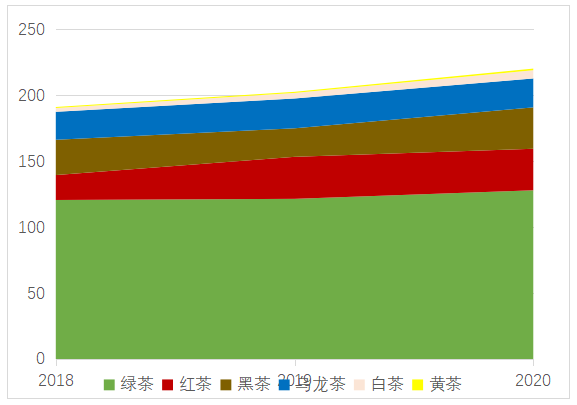

分茶类而言,2020年内销市场的分布是:绿茶内销量127.91万吨,占总销量的58.1%;红茶31.48万吨,占比14.3%;黑茶31.38万吨,占比14.2%;乌龙茶21.92万吨,占比10.0%;白茶6.25万吨,占比2.8%;黄茶1.23万吨,占比0.6%。增长过程中,茶类格局调整变化,但与茶叶生产的关联并不同步,更多是市场喜好与选择产生的变化,在红茶和黑茶上表现的尤为明显。2019-2020年,红茶干毛茶产量增长比率连续处于高位(17.3%、31.6%),其内销量却在2020年呈现小幅下跌(-1.2%);相反,2020年产量下跌的黑茶销售形势看好,内销量增长达45.1%。

图4 2018—2020年茶类内销量

(单位:万吨,数据来源:中国茶叶流通协会)

图5 2020年中国茶叶内销市场茶类分布情况

(数据来源:中国茶叶流通协会)

各茶类中,绿茶均价132.85元/公斤,红茶159.09元/公斤,乌龙茶128.06元/公斤,黑茶96.11元/公斤,白茶143.35元/公斤,黄茶138.06元/公斤。从均价上看,红茶下降较为明显,白茶和乌龙茶小幅减少,黄茶显著增长。价格的变化也与市场认知呈现关联性,以涨幅较高的黄茶为例,市场均价的提升和此类茶的认知度增加联系紧密。据山西省茶叶学会信息:当地临汾等地实际上已经有多年黄茶饮用历史,但因省内很多消费者并不了解黄茶、认知有限。黄茶知识的普及帮助此茶类成为山西消费市场上消费者的热门话题,预计近几年会出现上升趋势。

图6 2019—2020年茶类内销均价

(单位:元/千克,数据来源:中国茶叶流通协会)

在不同渠道,茶类的销售热度也有变化。据京东超市数据,2021年1-8月购买热度最高的三个茶类分别为:绿茶、花草茶和黑茶(含普洱)。绿茶产品的网络销售热度有所提升,花草茶则下降一位。

表1 2021年1-8月各茶类在电商平台购买热度排名

(数据来源:京东超市)

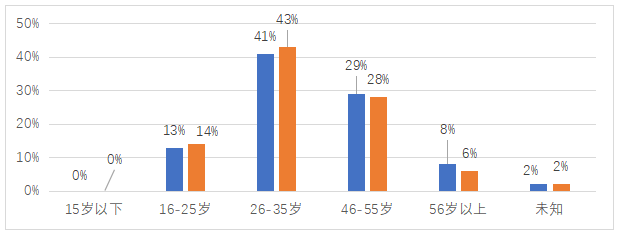

2. 健康消费助推群体增长,线上市场引领年轻化

从消费市场发展看,疫情使人们更注重健康,瓶装水、牛奶等被认为与健康、清洁、免疫提升等存在关联的产品出现快速增长。在此大趋势下,饮茶人口数量与消费需求量持续增多,且在可预期的未来将进一步扩大。同时,疫情促使茶业线上线下加速融合,在线上,茶叶消费者年轻化趋势更加鲜明。京东平台数据显示:2021年,购买茶叶的用户群体中的主力人群年龄在26-35岁之间,其中35岁以下的客户占比已达57%;在2020-2021年间,16-25岁和26-35岁的消费者所占比例均有增加。

图7 2020-2021年电商平台茶叶消费者年龄分布

(数据来源:京东超市)

茶叶消费年轻群体的增长同时也得益于文化自信的增强,使国货品牌成为消费时尚,中国茶作为国货代表之一也成为年轻人喜爱的商品。调研发现,70%以上非遗文化产品消费者是90后。因此,文创产品也成为茶叶市场的热点领域。

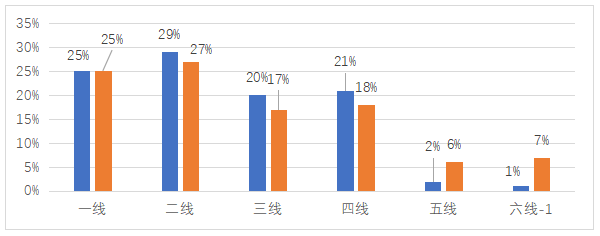

下沉市场的潜力也在茶叶消费领域逐步释放,据我会今年对茶叶企业的调查,样本企业在地市级城市和县级及以下市场的内销均价均高于整体水平。随着物流业降本增效和数字化基建的完善,茶叶电商在下沉市场的发展更加迅速。与2020年相比,2021年京东数据显示,茶叶销售在五、六线及以下城市快速崛起,由2020年的占比3%攀升至2021年的13%,涨势惊人。特征多元、体量巨大,下沉市场已经成为新品牌新模式新消费成长的新阵地。

图8 2020-2021年电商平台茶叶消费者城市层级分布

(数据来源:京东超市)

3. 电商茶饮热度不减,袋泡茶引领产品创新

(1)电商平台继续领跑渠道增长,支撑作用凸显

近十年来,平台电商一直在茶叶消费渠道中领跑增长。疫情期间,茶叶电商销售量额大增,对内培育传统消费者线上购茶习惯,对外吸引平台用户关注茶叶产品。疫情缓解后,期间形成的消费习惯得以延续,茶叶市场线上份额持续扩大。据我会推算,2020年全国茶叶线上总交易额约280亿元,比增15.23%,增速明显高于内销总额。另据我会今年对茶叶企业的调查,2020年样本企业各平台粉丝总数达到4601万人,其中新增粉丝达到1596万人,增长率为53.0%,电商渠道消费群体发展迅速。分平台看,样本企业在京东平台粉丝增长速度最快,达到101%。

但对茶产业而言,比销售增长影响更加深远的是平台对产业发展的“智”力支持。在新一轮技术革命和产业变革推动下,互联网、云计算、人工智能等新技术的深度应用,以新的消费内容、新的消费方式和模式、新的消费结构和新的消费制度为内涵的新消费不断创新发展。相较于传统以产品为主的消费模式,新消费更加以消费者为中心,注重掌握、了解和预测用户的需求,继而系统性创造产品、场景来满足不同消费群体的真实需求和潜在需求。电商平台领先的数字化运营水平让更多消费者行为和轨迹得以沉淀;这部分信息为消费主导的产业创新注入新的活力。同时,电商平台也越发注重线上主推产品的甄选和消费者的购物体验。如京东主打“品质好茶”理念,通过严格把控品牌入驻与产品上线标准,推出茗茶无忧险等方式,让消费者在线上也能放心购茶,线下高端品牌如小罐茶、八马等在线上也是受消费者欢迎的头部品牌。

(2)茶饮市场延续之前热度,业务领域多元发展

新式茶饮在逐步走出疫情的影响之后,通过加强外卖占比来适应变化,同时向速溶茶、袋泡茶等领域延伸,延续了之前的热度。根据中茶协茶饮咖啡专委会报告,新式茶饮业在2020年经历冲击后迅速调整,通过品牌文化塑造、研判市场走向、分析消费偏好、数字化渠道升级等方面创新前因发展,2020年末市场规模已达1020亿元,过去五年复合增速为9.8%,预计2025年我国现制现售茶饮市场综合产值将突破千亿元。2021年6月,奈雪の茶也迎来了港交所上市,成为“新式茶饮第一股”。茶饮品牌与资本市场结合愈发紧密,成为餐饮行业的“资本收割机”。

茶饮消费场景也日趋多样化,线上线下互促发展;消费者对新鲜原材料、知名品牌及愉悦体验的需求增加,对高端茶饮门店的消费意愿显著增强;口感与风味、安全与品质、品牌影响力、品类多样性是影响消费决策的重要因子。在疫情防控的大环境下,多元化消费途径的迅速拓展,自营平台、微信小程序、外卖平台等第三方应用广泛使用。

加速扩张中茶饮品牌触及的领域更加丰富。一是通过创建子品牌来拓展创新业务领域,在已经近饱和的市场中寻找更多的赛道和抢占市场份额,例如喜茶开发喜小茶,主打0糖0卡0添加的袋泡茶,延展布局不同价格区间、不同消费需求的子品牌。二是加速布局零售食品,填充新消费场景;例如喜茶陆续推出了饼干、薯条、爆米花、喜小瓶气泡水等零售产品;奈雪の茶推出“奈雪好食馆”,上架多款零食产品;9月蜜雪冰城在郑州开了汇聚多品类产品的门店,其他茶饮品牌也不断尝试探索,相继推出零食、茶包、文创周边等零售产品,通过体验升级的方式提升自身品牌价值。

(3)聚焦颜值、功能、口味、跨界,“新”袋泡茶引领产品创新

袋泡茶是消费市场的另一个高速赛道,涌现出不少新品牌,并成为继新式茶饮之后获资本市场高度关注的领域。2020年11月,成立6年的茶包品牌CHALI茶里完成了亿元级融资。有咨询机构认为,2020年中国袋泡茶线上市场规模增长已超过150%。一方面袋泡茶继承的标准化、便捷化特征刚好迎合了茶叶消费市场的发展趋势,降低了选择成本的同时,更利于将产品植入消费者的日常生活形成一站式解决饮茶服务的方案,另一方面,“新”袋泡茶展现出的高颜值、功能性添加、口味创新、IP合作等特征更像是茶叶产品创新热点的综合展示。一定程度上,袋泡茶的快速发展是得益于新式茶饮的兴起与高速发展期的资源与经验积累。与之前使用茶粉等模式不同,新式茶饮的茶底更多选择原茶,尤其是名优茶为茶底进行产品开发,在获得年轻消费者青睐的同时也激发了年轻人对喝茶的兴趣。因此,在不少新式茶饮消费群体的印象中,纯茶的味道与特征是用茶饮已经形成成熟稳定风格的茶底来定义的,例如喜茶的绿妍、金凤茶王,奈雪的初露、金桂等。而这些也成为新式茶饮品牌最初开发袋泡茶产品的突破口,这些口味熟悉的袋泡茶通过之前茶饮产品制作的规范化降低了消费门槛,具有现成且已经部分经历过市场检验的冲泡方式与产品表述。

包装升级形成鲜明的特征,除了大范围使用环保材料的三角茶包,更多袋泡茶品牌强化了外包装设计,通过更为大胆的色彩和或活泼或清新的元素运用,构建茶叶消费与颜值经济的重合带。消费领域对成分与功能的重视同样在影响茶叶产品,除了原本具备的茶多酚、茶氨酸等有效成分外,更多的元素被添加到茶叶,尤其是泛茶产品中。例如,茶叶电商领域的代表性品牌艺福堂在2021年6月推出了一款冻干柠檬茶产品中,添加了益生元,产品上市当月即在天猫销售超万份,目前在艺福堂线上渠道已销售出近十万份;“新”袋泡茶的标志品牌——茶里(ChaLi)在京东的年增长超过了100%,也在2021年聚焦即食轻食领域,推出了添加了胶原蛋白肽和磷脂酰丝氨酸的茶冻。在产品口味上,更加广泛的花草原料和工艺创新汇聚了更为丰富的组合搭配;同时,品牌与文创、影视等领域的IP合作也层出不清。如茶颜悦色就经常会把自己的产品和长沙本地的特色、以及各种文创IP联合起来,给自己的品牌附加文化属性、地域属性,拉近和消费者的心理距离。以上多个方面的创新组合赋能,推动袋泡茶在消费升级的过程中加速迭代,形成一个全新的更具竞争力的领域。

综合以上,茶叶产品创新共同的趋势是以消费为核心,由茶叶产品转向饮茶服务的综合探索。无论是便捷选购的电商,还是包含更多冲泡环节的茶饮,以及给产品带来更多惊喜与内涵的“新”袋泡茶,都在围绕整个茶叶消费过程开发和创造价值。

4. 传统顽疾仍存,产业发展三重失衡亟待破解

(1)质量失衡,低端供给过剩和中高端供给不足并存。

在茶叶消费体量稳定增长的同时,茶叶内销均价已连续三年下降,这其中固然有理性消费的影响,但对中高端供给未能跟上需求升级、引领增长的现象仍应引起行业警觉。近年来中国居民消费偏好升级,优质产品备受青睐,需求更加多元化且注重品牌、文化、情感消费。传统的茶叶高价消费支出以礼品茶消费为主,但早在几年前就已呈现缓慢下降趋势,慢慢与市场新兴需求区分开。此过程中,茶叶市场的需求升级、供给提质和产品提价未能形成统一,导致茶叶消费新旧动能接续不畅,中高端供给不充足难以激发消费增长潜力。

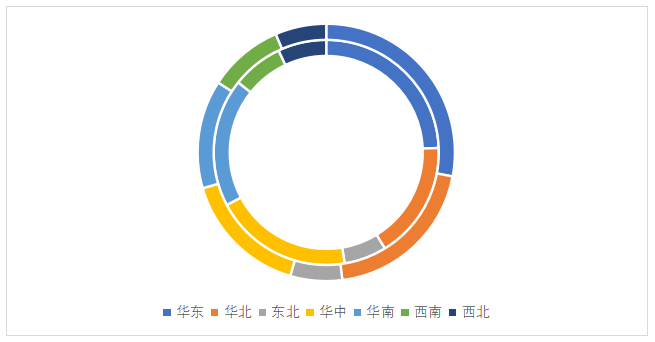

(2)区域失衡,产区消费普及度高,销区市场发展与创新相对滞后。

尽管受到新媒体宣传、电子商务、物流业发展影响,茶叶产品对全国的推广与销售均更加便捷,但空间区域上茶叶消费不均衡的现象仍未发生根本改变。据我会今年对茶叶企业的调查,按区域划分存在明显“东多西少,南多北少”的特点,样本企业在华东地区、华中地区、华南地区销售量最高;而在主销区域中,仅有华北地区销售量较高;西北地区和东北地区销售量均有很大的开发潜力,这也是茶叶消费市场整体趋势的折射。

图9 2021年中国茶业百强企业调查样本分区域销售统计

(数据来源:中国茶叶流通协会)

(3)群体失衡,传统经营模式难以满足年轻人茶叶消费需求。

关注行业热点便可知,茶产业对于年轻消费群体的引导是足够重视的,且已连续多年通过将茶文化教育根植入中小学等方式来培养未来消费群体。但从人口结构视角来看,各个年龄段消费者的偏好都有所不同,对于两代不同茶叶消费者差异化需求的满足才是关键所在。对此,不少传统茶企在创新中体现出“不适应症”,从供给到宣传,多个方面适应市场变化能力不足。以近年打热的“国潮”产品为例,聚焦此类目标消费群体的创新更多的是要注意将文创与青年消费喜好和表达方式融合,但纵观茶叶文创产品,不少是各种文化元素的粗糙叠加,未能真正迎合此类消费需求。这也包括两代消费者对于茶的不同理解,例如凤凰单丛中的“鸭屎香”,行业原先一直希望通过改名为“银花香”来回避,但在更加年轻化的新式茶饮和创新产品手中,旧的名字反而成了有趣的特征,并且具备了联名宣传的开发潜力。

来源:中国茶叶流通协会

如有侵权 请联系删除